基于资金主动性流向的交易策略

2

2

2446

2446

一、摘要

价格不是上就是下,长期而言,价格的涨跌概率应各是50%,那么要正确预测未来的价格,就需要实时获取影响价格的全部因素,然后给每个因素一个正确权重,最后作出客观理性分析。要把影响价格的全部因素罗列出来,可能会写满整个屏幕。

概括为:全球经济环境、国家宏观政策、相关产业政策、供需关系、国际事件、利率与汇率、通货膨胀与紧缩、市场心理、未知因素等等。预测也就变成了一个工程浩大,又不可能完成的任务。所以很早的时候,我就明白市场不可预测。那么在市场中所有的预测,都变成了假设,交易也成了概率游戏,这就有意思了。

二、为何利用资金流向

既然市场无法预测,那真的就无动于衷了吗?不,所有的宏观因素和微观因素都已经反映到价格上了,也就是说价格是全部因素相互作用的结果。我们只需要分析价格,就可以做出一个完整的交易策略。

先仔细想一想,为什么价格会涨?

先仔细想一想,为什么价格会涨?

你可能会说,因为:国家对相关产业政策扶持、原产地又双叒叕下暴雨了、国际贸易战、MACD金叉了、别人都买了等等,当然这些也许都没错。事后看,总能找出推动价格上涨的理由。

其实,价格的涨跌类似于水涨船高。价格的上涨离不开资金的推动,盘面上,如果买的人多过卖的人,价格就会上涨。反之,如果卖的人多过买的人,价格就会下跌。有了这个概念,我们就可以根据资金净流向反映出来的供求关系,对未来价格的走势给出合理的预期。

三、资金流向原理

与传统分析不同的是,资金流向分析根据一段时间序列的交易数据中,分析哪些成交是资金主动流入的,哪些成交是资金主动流出。然后,把该时间段主动流入的成交量减去主动流出的成交量,便可以知道该时间段的资金净流入。如果资金净流入为正,表示该品种供不应求;如果资金净流出,则表示该品种供过于求。

读到这里,可能有人会疑问,在实际交易中,有人买有人卖才会成交。成交的单子必然是有多少买量就有多少卖量,资金进出一定是等量的。何来资金流入流出呢?其实严格来说,每一个买单必然对应一个相应的卖单,资金流入和资金流出一定是相等的。如果我们想要计算出哪些成交的单子是主动性买入的,哪些单子是主动性卖出的,只能用一个折中的方法,利用bar数据,根据成交量和价格来实现。

四、资金流向计算方法

资金流向的变化准确对应着实时的市场行为,通过整合bar数据,实时计算资金净流向。关于计算资金主动性流向有两种算法:

第一种,如果当前单子的成交价是以对手价或超价成交的,买入成交价 >= 卖一价,代表买家更愿意以较高的价格完成交易,即计入资金主动性流入。

第二种,如果当前成交价格 > 上次成交价格,那么可以理解为,当前的成交量主动推升了价格的上涨,即计入资金主动性流入。

以上述第二种算法为例:

某个品种在 10:00 的收盘价是 3450,在 11:00 的收盘价是3455,那么我们就把 10:00 ~ 11:00 的成交量计入资金主动性流入。反之则计入资金主动性流出。而本文是在第二种方法的基础上,加入了价格波动幅度这个因素,通过前后bar收盘价对比,把上涨或下跌的bar的成交量 * 波动幅度计入到一个序列,然后根据该序列进一步计算资金的主动性流入比率。

五、交易逻辑

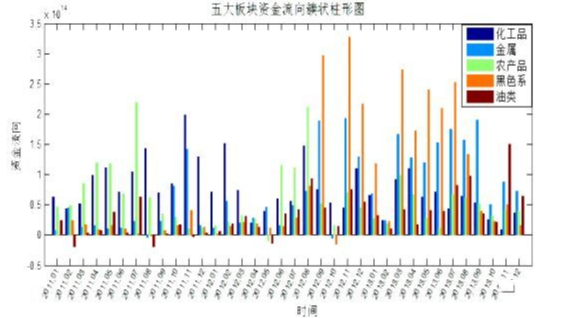

本文从“量”的角度来刻画期货市场的资金流向,通过实时分析bar数据,建立判断短期价格走向的交易模型。一般的情况下,资金流向及价格走势可以分为四种基本状况:

价格上升,同时单位时间内资金主动性净流入:这种情况下属于强势,未来价格继续上升概率更大;

股价上升,同时单位时间内资金主动性净流出:这种情况下属于中强势,未来价格继续上升的速度大幅减弱;

股价下跌,同时单位时间内资金主动性净流入:这种情况下属于弱势,未来价格继续下跌概率更大;

股价下跌,同时单位时间内资金主动性净流出:这种情况下属于中弱势,未来价格继续下跌的速度大幅减弱;

主要变量,如下: - 前期低点(ll) - 前期高点(hh) - 主动性买入(barIn) - 主动性卖出(barOut) - 主动流入资金与主动流出资金的比值(barRatio) - 开仓阈值(openValve) - 当前持仓(myAmount) - 上根K线收盘价(close)

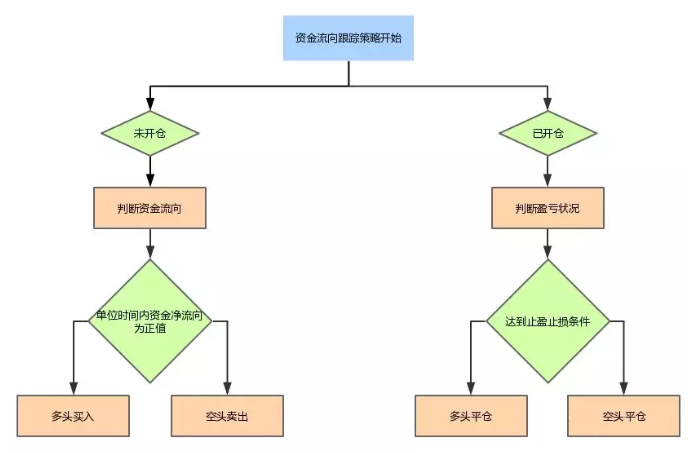

出入场条件

一个好的量化交易策略,不仅需要稳定的收益,而且能够控制风险,在小概率时间出现时,避免出现较大亏损。在这里我们使用跟踪主动性资金流向策略,借助短期价格预测对商品期货行情方向进行分析,从而达到高收益、低风险的效果。 策略的步骤如下图:

- 多头开仓:如果当前无持仓,并且barRatio > openValve,买入开仓;

- 空头开仓:如果当前无持仓,并且barRatio < 1 / openValve,卖出开仓;

- 多头平仓:如果当前持有多仓,并且close < ll,卖出平仓;

- 空头平仓:如果当前持有空仓,并且close > hh,买入平仓;

六、编写策略源码

获取并计算数据

function data() {

var self = {};

var barVol = [];

var bars = _C(exchange.GetRecords); //获取bar数据

if (bars.length < len * 2) { //控制bar数据数组的长度

return;

}

for (var i = len; i > 0; i--) {

var barSub_1 = bars[bars.length - (i + 1)].Close - bars[bars.length - (i + 2)].Close; //计算当前收盘价与上个bar收盘价的价差

if (barSub_1 > 0) { //如果价格涨了,就在数组里面添加正数

barVol.push(bars[bars.length - (i + 1)].Volume * (bars[bars.length - (i + 1)].High - bars[bars.length - (i + 1)].Low));

} else if (barSub_1 < 0) { //如果价格跌了,就在数组里面添加负数

barVol.push(-bars[bars.length - (i + 1)].Volume * (bars[bars.length - (i + 1)].High - bars[bars.length - (i + 1)].Low));

}

}

if (barVol.length > len) {

barVol.shift(); //释放多余的数据

}

self.barIn = 0;

self.barOut = 0;

for (var v = 0; v < barVol.length; v++) {

if (barVol[v] > 0) {

self.barIn += barVol[v]; //合并全部主动流入的资金

} else {

self.barOut -= barVol[v]; //合并全部主动流出的资金

}

}

self.barRatio = self.barIn / Math.abs(self.barOut); //计算主动流入资金与主动流出资金的比值

bars.pop(); //删除未结束的bar数据

self.close = bars[bars.length - 1].Close; //获取上根K线的收盘价

self.hh = TA.Highest(bars, hgLen, 'High'); //获取前高

self.ll = TA.Lowest(bars, hgLen, 'Low'); //获取前低

return self;

}

通过优宽量化API中的GetRecords方法,直接获取bar数据。包含最高价、最低价、开盘价、收盘价、成交量、标准时间戳。如果最新的成交价大于上次的成交价,那么就把最新的成交量 * (最高价 - 最低价)计入主动性买入;如果最新的成交价小于上次的成交价,那么就把最新的成交量 * (最高价 - 最低价)计入主动性卖出;

获取持仓数据

function positions(name) {

var self = {};

var mp = _C(exchange.GetPosition); //获取持仓

if (mp.length == 0) {

self.amount = 0;

}

for (var i = 0; i < mp.length; i++) { //持仓数据处理

if (mp[i].ContractType == name) {

if (mp[i].Type == PD_LONG || mp[i].Type == PD_LONG_YD) {

self.amount = mp[i].Amount;

} else if (mp[i].Type == PD_SHORT || mp[i].Type == PD_SHORT_YD) {

self.amount = -mp[i].Amount;

}

self.profit = mp[i].Profit;

} else {

self.amount = 0;

}

}

return self;

}

通过优宽量化API中的GetPosition方法获取基础持仓数据,并对这些基础数据进一步处理,如果当前持有多单,那么就返回正持仓数量;如果当前持有空单,那么就返回负持仓数量。这样做的目的是方便计算开平仓逻辑。

下单交易

function trade() {

var myData = data(); //执行data函数

if (!myData) {

return;

}

var mp = positions(contractType); //获取持仓信息

var myAmount = mp.amount; //获取持仓数量

var myProfit = mp.profit; //获取持仓浮动盈亏

if (myAmount > 0 && myData.close < myData.ll) {

p.Cover(contractType, unit); //多头平仓

}

if (myAmount < 0 && myData.close > myData.hh) {

p.Cover(contractType, unit); //空头平仓

}

if (myAmount == 0) {

if (myData.barRatio > openValve) {

p.OpenLong(contractType, unit); //多头开仓

} else if (myData.barRatio < 1 / openValve) {

p.OpenShort(contractType, unit); //空头开仓

}

}

}

七、策略特点

特点:

核心参数少:模型设计思路清晰,核心参数只有3个。可优化空间很小,可以有效避免过度拟合。 较强的普适性:策略逻辑简单,具有高普适性,除农产品外适应大部分品种,可以进行多品种组合。

改进:

加入持仓量条件:单向(股票)市场资金流向可以根据价格涨跌、成交量等因素来界定资金的流入或流出。 但是,由于该策略并没有加入持仓量这个条件,使得统计主动性资金流向可能会失真。

加入标准差条件:仅仅依靠资金流向来作开仓条件,可能会出现频繁的虚假信号,造成频繁开平仓。通过统计指定时间内的资金净流出的平均值,上下加上标准差,来过滤虚假信号。

完整策略源码:

/*backtest

start: 2016-01-01 09:00:00

end: 2019-12-31 15:00:00

period: 1h

exchanges: [{"eid":"Futures_CTP","currency":"FUTURES"}]

*/

var p = $.NewPositionManager(); //调用商品期货交易类库

//持仓数据处理

function positions(name) {

var self = {};

var mp = _C(exchange.GetPosition); //获取持仓

if (mp.length == 0) {

self.amount = 0;

}

for (var i = 0; i < mp.length; i++) { //持仓数据处理

if (mp[i].ContractType == name) {

if (mp[i].Type == PD_LONG || mp[i].Type == PD_LONG_YD) {

self.amount = mp[i].Amount;

} else if (mp[i].Type == PD_SHORT || mp[i].Type == PD_SHORT_YD) {

self.amount = -mp[i].Amount;

}

self.profit = mp[i].Profit;

} else {

self.amount = 0;

}

}

return self;

}

//行情数据处理函数

function data() {

var self = {};

var barVol = [];

var bars = _C(exchange.GetRecords); //获取bar数据

if (bars.length < len * 2) { //控制bar数据数组的长度

return;

}

for (var i = len; i > 0; i--) {

var barSub_1 = bars[bars.length - (i + 1)].Close - bars[bars.length - (i + 2)].Close; //计算当前收盘价与上个bar收盘价的价差

if (barSub_1 > 0) { //如果价格涨了,就在数组里面添加正数

barVol.push(bars[bars.length - (i + 1)].Volume * (bars[bars.length - (i + 1)].High - bars[bars.length - (i + 1)].Low));

} else if (barSub_1 < 0) { //如果价格跌了,就在数组里面添加负数

barVol.push(-bars[bars.length - (i + 1)].Volume * (bars[bars.length - (i + 1)].High - bars[bars.length - (i + 1)].Low));

}

}

if (barVol.length > len) {

barVol.shift(); //释放多余的数据

}

self.barIn = 0;

self.barOut = 0;

for (var v = 0; v < barVol.length; v++) {

if (barVol[v] > 0) {

self.barIn += barVol[v]; //合并全部主动流入的资金

} else {

self.barOut -= barVol[v]; //合并全部主动流出的资金

}

}

self.barRatio = self.barIn / Math.abs(self.barOut); //计算主动流入资金与主动流出资金的比值

bars.pop(); //删除未结束的bar数据

self.close = bars[bars.length - 1].Close; //获取上根K线的收盘价

self.hh = TA.Highest(bars, hgLen, 'High'); //获取前高

self.ll = TA.Lowest(bars, hgLen, 'Low'); //获取前低

return self;

}

//交易函数

function trade() {

var myData = data(); //执行data函数

if (!myData) {

return;

}

var mp = positions(contractType); //获取持仓信息

var myAmount = mp.amount; //获取持仓数量

var myProfit = mp.profit; //获取持仓浮动盈亏

if (myAmount > 0 && myData.close < myData.ll) {

p.Cover(contractType, unit); //多头平仓

}

if (myAmount < 0 && myData.close > myData.hh) {

p.Cover(contractType, unit); //空头平仓

}

if (myAmount == 0) {

if (myData.barRatio > openValve) {

p.OpenLong(contractType, unit); //多头开仓

} else if (myData.barRatio < 1 / openValve) {

p.OpenShort(contractType, unit); //空头开仓

}

}

}

//程序主入口,从这里启动

function main() {

while (true) { //进入循环

if (exchange.IO("status")) { //如果是开市时间

_C(exchange.SetContractType, contractType); //订阅合约

trade(); //执行trade函数

}

}

}

策略地址: https://www.youquant.com/strategy/328035

八、策略回测

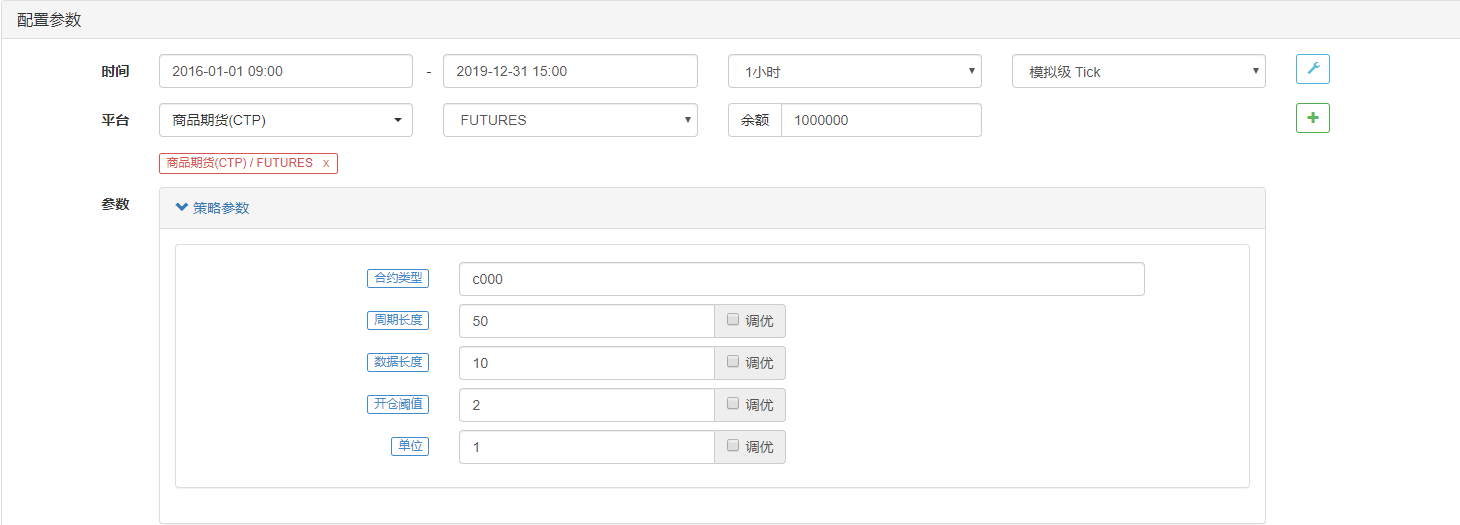

策略配置:

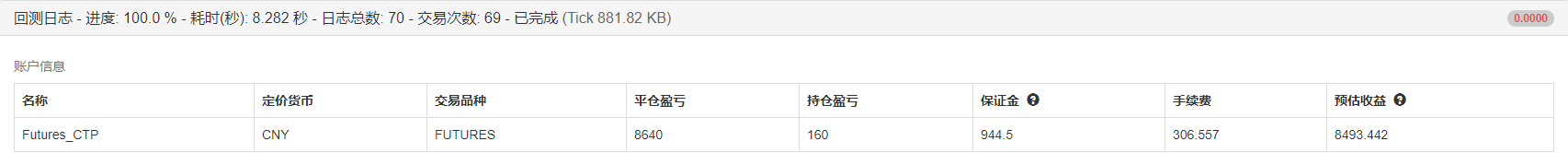

回测绩效:

回测绩效:

九、总结

本篇通过建模,利用BotVS量化交易平台提供的商品期货bar数据,通过收集数据、相关分析、预测技术、建立净资金流向模型。利用时间序列分析,对未来商品期货价格进行预测,并设计出商品期货量化交易策略。

需要注意的是:本文所指的资金流向是资金主动性流向,是市场上买卖双方对垒力量的强弱,而不是指资金的进场或离场。通过分析市场上买卖双方行为,判断未来价格,不具有短线参考意义。

- 鳄鱼线交易系统Python版

- 基于新型相对强弱指数在日内策略中的使用

- 基于Alpha101语法开发的增强分析工具

- 商品期货R-Breaker策略

- 商品期货多品种均线策略

- 商品期货量能足迹图footprint chart分析与实现

- JavaScript策略设计时数值计算精度问题解决方案

- 利用pyfolio工具评价回测资金曲线

- 商品期货基本面分析交易方法

- 蜡烛图技术之十字星和锤子线策略

- 混沌操作法策略源码解析

- hans123日内突破策略

- 基于Python的菲阿里四价策略

- 经典恒温器策略Python版

- Dual Thrust 区间突破策略 Python 版

- 用python中的Pandas库实现一个商品期货网格策略

- 使用Python实现一个简单的商品期货布林指标突破策略

- 增强版唐奇安通道策略

- 用Python实现一个基于EG协整法的跨周期套利策略

- 手把手教你把「商品期货计划委托工具」改造成一个日内策略