商品期货中低频产业链套利策略

0

0

1716

1716

前言

除了跨期套利外,产业链套利也是对冲套利中的重要类别,其核心特征是价差的稳定性依赖于相关的产业链,变动方向的驱动力来自与相关产业层面。最典型的是产业链上下游之间的跨品种商品套利,其特点是相关性稳固、价差稳定、逻辑清晰。

国内对于对冲交易机制和套利策略的系统性研究还比较匮乏,对产业链套利投资策略的研究更加稀少。大部分宽客,只是狭义的将其现定于商品之间的价差套利,分析方法也较为简单粗糙,缺少数理工具的结合。

本文以产业链套利策略为研究核心,首先从品种筛选和配比系数开展细致探讨,研究套利的思路来源和理论基础;其次从价差波动分析产业链之间商品期货的价差特征特征;最后是理论联系实际,制定交易策略。 .

概述

国内商品市场有 50 个上市交易的品种,筛选早稻、晚稻、粳稻、菜籽、棉纱、纤板、胶板、小麦这 8 个交易不活跃的品种和还未上市的原油,活跃品种有 41 个。合理的品种选择是产业链套利策略在未来具有较好表现的基础。

品种筛选的主要逻辑为:首先计算出同一板块间各个品种的相关系数和协整关系,初筛选出相关系数较高并且具有协整关系的品种组合。这里选择了 7 对组合,分别是:大豆 - 豆粕、豆油 - 棕榈油、铁矿石 - 螺纹钢、焦炭 - 焦煤、甲醇 - 聚乙烯。

在配比系数上,则通过协整系数(如果满足协整关系 cointegration)、基本面关系和两个品种的交易单位进行综合考虑来决定。 .

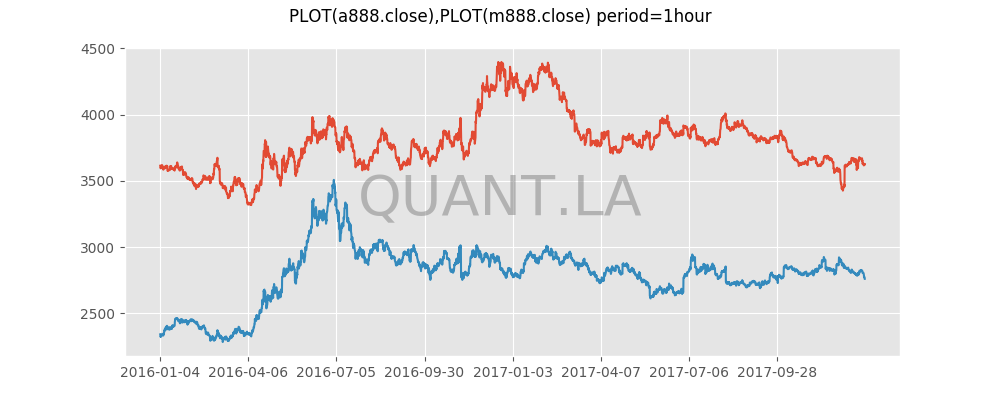

大豆 - 豆粕组合产业链

大豆与豆粕属于产业链上下游的不同商品,大豆可以压榨成豆粕和豆油。由于进口大豆的出油率(18.5%)比国产大豆的出油率(16.5%)高,所以国内很大一部分豆油和豆粕都是由国外大豆压榨而成。

大豆 - 豆粕期货价格走势图

数据来源:quantinfo.com

数据来源:quantinfo.com

.

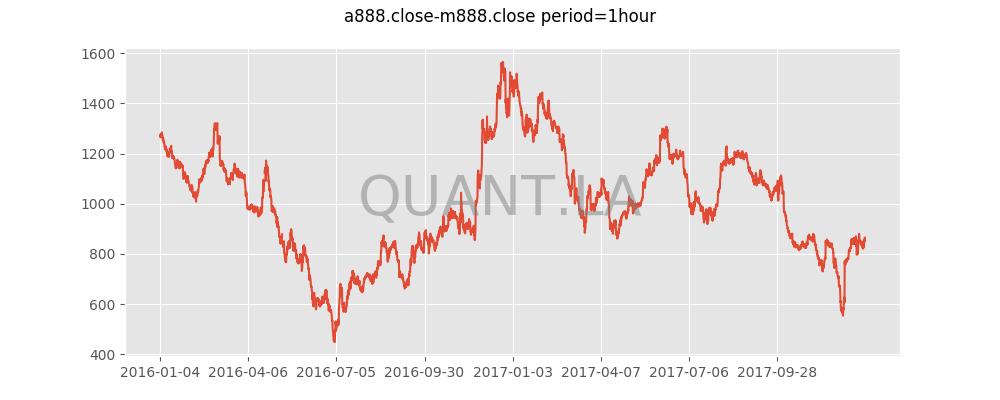

大豆 - 豆粕期货价格价差图

数据来源:quantinfo.com

数据来源:quantinfo.com

对大豆期货主力合约 1 小时和豆粕期货主力合约 1 小时价格序列做一阶差分后再做单位根检验,P值为 0.001 和 0.001,均满足平稳性条件,表明大豆和豆粕是同阶平稳的价格序列。结合两者价格、交易单位、协整系数,确定豆油和棕榈油的套利交易数量比是 10 : 13 。

.

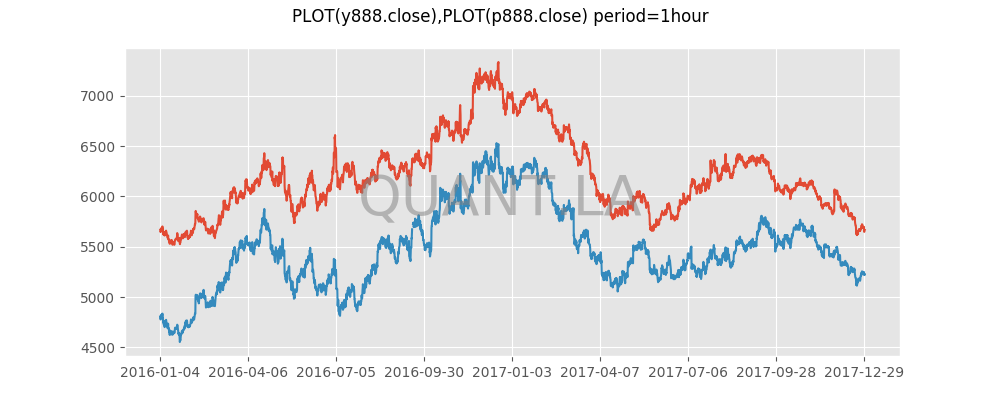

## 豆油 - 棕榈油产业链 豆油和棕榈油同属于油脂品种,均受到外盘的影响,彼此间有很强的替代关系,当一种油脂价格相对另外一种品种上涨时,那么相对低廉的品种需求开始增加,并最终导致两个品种间的价格差异回归到合理区间。

豆油 - 棕榈油期货价格走势图

数据来源:quantinfo.com

数据来源:quantinfo.com

.

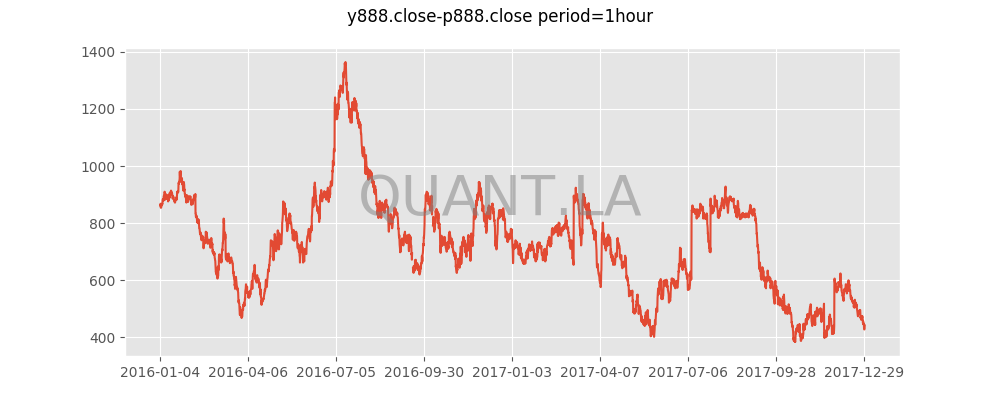

豆油 - 棕榈油期货价格价差图

数据来源:quantinfo.com

数据来源:quantinfo.com

对豆油期货主力合约 1 小时和棕榈油期货主力合约 1 小时价格序列做一阶差分后再做单位根检验,P值为 0.001 和 0.001,均满足平稳性条件,表明大豆和豆粕是同阶平稳的价格序列。结合两者价格、交易单位、协整系数,确定豆油和棕榈油的套利交易数量比是 1 : 1 。

.

铁矿石 - 螺纹钢产业链

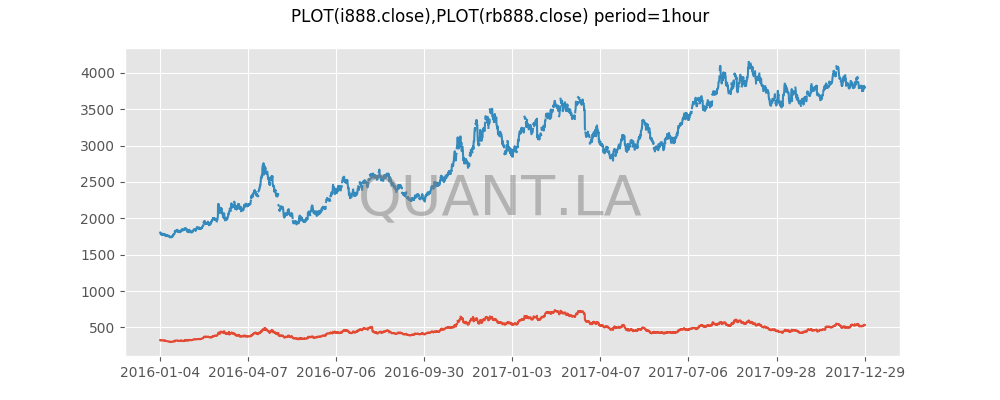

铁矿石和和焦炭是生产螺纹钢的主要原材料,根据生产技术,目前平均生产 1 吨炼钢生铁需要 1.6 吨铁矿石和 0.5 吨焦炭,铁矿石约占生产成本的 60%,焦炭约占生产成产成本的 20%,并且铁矿石和螺纹钢是产业链上下游关系。

铁矿石 - 螺纹钢期货价格走势图

数据来源:quantinfo.com

数据来源:quantinfo.com

.

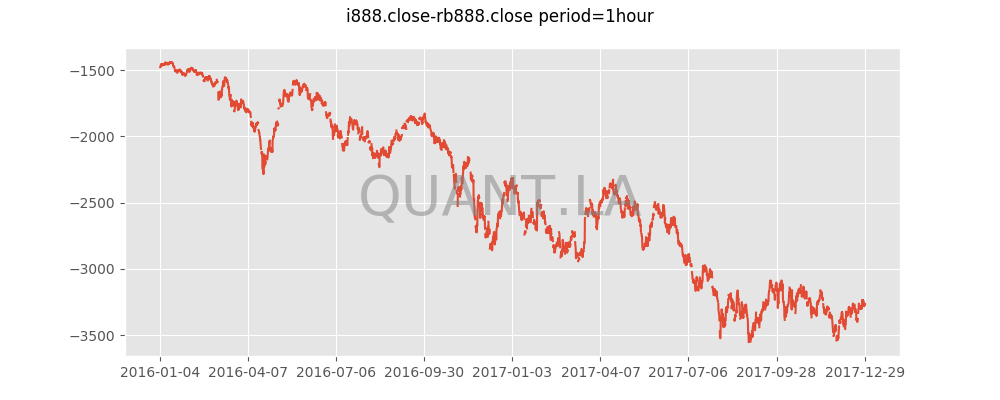

铁矿石 - 螺纹钢期货价格价差图

数据来源:quantinfo.com

数据来源:quantinfo.com

铁矿石和螺纹钢并不具有协整关系,但是两者在产业链上具有较强的上下游关系,同时两者的相关系数达到 97.80%,可尝试对其价差做适当分析,通过数据拟合,发现当配比系数为2.5时,价差的波动走势规律性最明显。铁矿石合约交易单位为 100 吨一手,螺纹钢合约交易数量为 10 吨一手,确定螺纹钢和铁矿石的套利交易数量比是 4 : 1 。

.

价差波动分析

跟跨期套利一样,商品产业链套利主要是做价差波动过大后价差回复阶段的收益。大白话:跌得低了就买,长得高了就卖。通过前面的分析可知,价差在正常波动范围之外波动是,不同品种组合价差的走势是有所区别的。小部分价差波动表现出有明显的阻力位的特点,当价差到达阻力位区会均值回归。

但大部分价差波动并没有明显的阻力位,到达阻力区后可能继续扩大,创出历史新高或新低。这就是套利类策略风险之所在。所以需要再进场点位上进行过滤,针对具有较明显的波动走势,使用灵敏 KD 指标做开仓信号处理;对没有明显波动走势,使用自适应均线做开仓信号处理。

.

价差波动分析图

做产业链套利,首先要决定如何确定正常的波动幅度范围。为了得到较稳定的结果,这里使用过去所有的数据来确定波动范围。

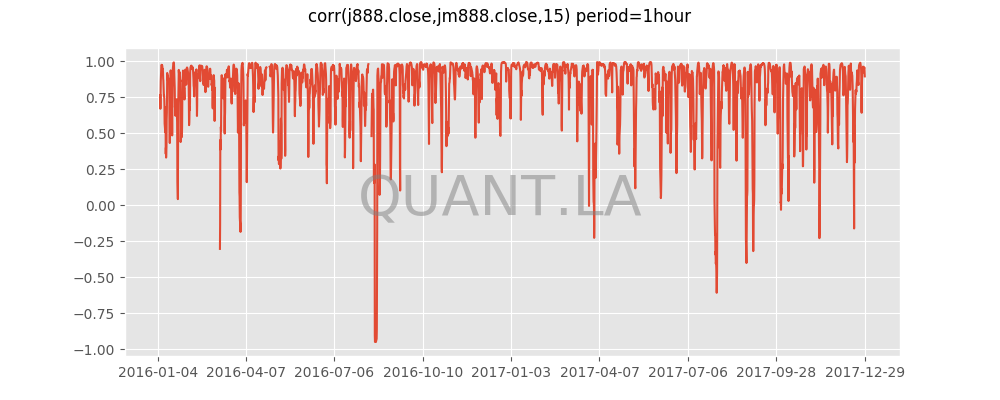

焦炭 - 焦煤相关系数变化

数据来源:quantinfo.com

数据来源:quantinfo.com

.

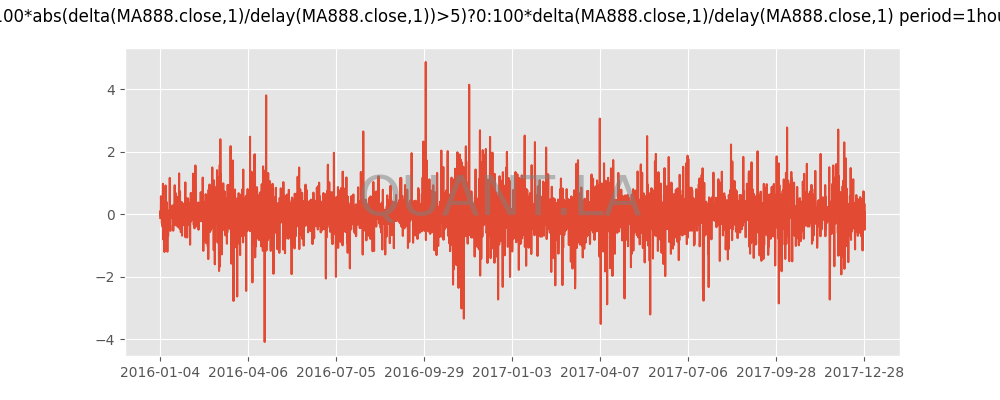

甲醇去除收益率异常值

数据来源:quantinfo.com

数据来源:quantinfo.com

.

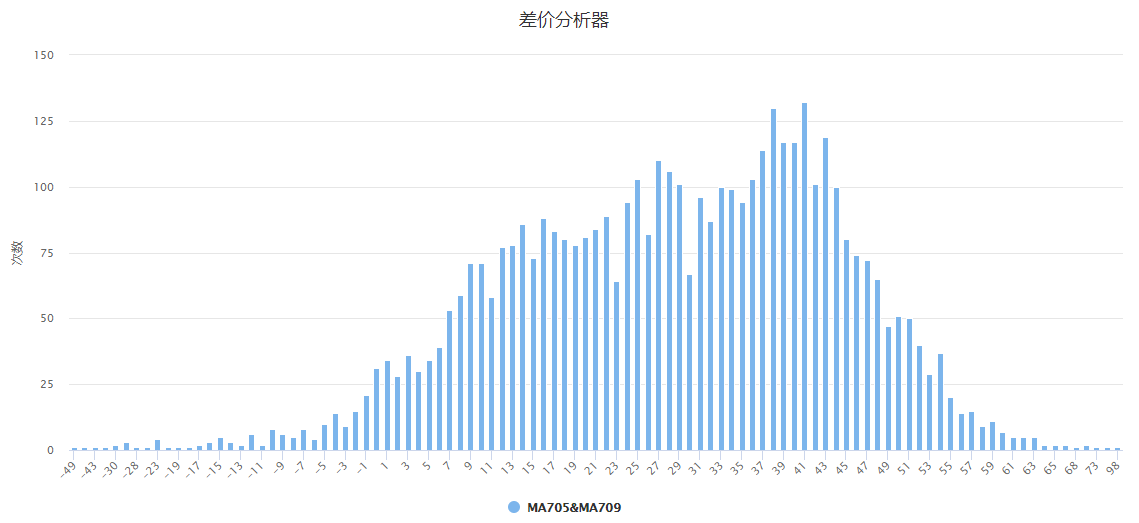

甲醇价差成交次数分布图

数据来源:quantinfo.com

数据来源:quantinfo.com

.

开仓信号

如果历史极值点的分布比较稳定,则使用 KD 指标进行判断:

- 做多:当价差小于一定水平,并且 K 值上穿 D 值,开仓做多价差;

- 做空:当价差大于一定水平,并且 K 值下穿 D 值,开仓做空价差;

如果历史上极值点的分布不是很稳定,而是在一个较大的范围内波动,则使用自适应均线来做入场信号:

- 做多:当价差小于正常波动范围下轨,同时自适应均线向上拐头,开仓做多价差;

- 做空:当价差大于正常波动范围下轨,同时自适应均线向下拐头,开仓做空价差;

.

止损信号

对于使用 KD 指标做入场信号的套利仓位,如果是做多价差,那么在价差创出历史新低后止损平仓;如果是做空价差,那么在价差创出历史新高后止损平仓。对于使用自适应均线作为入场信号的仓位,如果是做多价差,那么当自适应均线的值小于开仓时自适应均线的值的百分比时,止损平仓;如果是做空价差,那么当自适应均线的值大于开仓时自适应均线的值的百分比时,止损平仓。

需要注意的是,如果使用自适应均线做入场信号,当进场后,如果在没有回复到正常水平的条件下,自适应均线发生了不利于持仓方向的拐头,则先平掉部分仓位。

.

止盈信号

如果进场后价差出现均值回归,则在价差回归到均值加减一定系数的标准差范围时,获利平仓。而关于系数的取值,则需要根据不同的价差波动规律设置不同的阈值,其本质是不同价差均值附近的概率分布。

- 网站访问困难。

- 求解 想做一个四小时k均线监控

- Gateio数据延迟好严重,请问有什么解决办法吗

- 请问优宽量化支持的python版本是2还是3?

- 宏源期货有限公司客户出入金操作指引(201612修订)(1)

- 关于 tick 模拟数据问题!

- 提供的python 样例代码,完全运行不了,请看看如何修复?

- 聊聊为什么要用99%精度的数据回测

- 识别震荡与趋势,真的很简单!

- 穿越复杂性的迷雾:Get 真正的技术分析!

- 策略构建:均值回归模型

- 为什么你一买就跌,一卖就涨?看不懂此文谈何赚钱

- 比起策略本身,更为重要的是甄别策略的能力

- 顾比倒数线——出入场管理的概述与解读

- 期权平价套利策略研究

- 基于CCI周期性区间交易策略

- 基于新型相对强弱指数在日内策略中的使用

- 满屏的指标?删了吧,手把手教你裸 K 交易!

- Set balance for BotVS

- GetRecords函数周期没有2小时的?