港股多品种对冲策略(1)

1

1

735

735

一、摘要

优宽量化交易平台(youquant.com)现在已经支持美股港股模拟和实盘量化交易,并且支持历史数据回测,最多支持六年的数据量。给大家增加了一个全新的量化交易市场,支持做多做空以及期权交易,极大地丰富了交易策略和对冲组合,多元化和多样性的量化交易,既降低了整体策略风险,又增加了策略的市场容量。本系列文章将以不同行业股票,开发一个港股多品种对冲策略。

二、市场三大风险

俗话说“为将者未虑胜,先虑败故可百战不殆矣”,我们做交易的也应如此,进入市场之前,先看看市场都有哪些风险。在股票交易市场风险分为多个层次,概况来说:第一种是人为主观性风险,第二种是交易策略风险,第三种是交易市场风险。

1、人为主观风险 人是参与市场交易的主体,在价格波动中盈亏的患得患失,使交易者很难做出客观理性的选择。比如在亏损的时候,心情是难以平复,他可能会做出加仓摊低成本,或者假装没发生过这件事,但这种做法对事情的改变根本没有任何帮助;或者在盈利的时候,忘乎所以投入更多的资金,导致承担过多的风险。这些主观情绪都会导致在交易中做出错误的决定。

2、交易策略风险 这个交易市场包罗万象,任何策略都可以参与其中,但不代表这个策略能赚钱,更不会代表这个策略能持续稳定的赚钱。举个例子:最近行情比较适合趋势跟踪策略,使用这种策略赚了很多钱,那么就会有越来越多人使用这种策略,从而导致策略失效。当策略失效后,很多人都会转头使用其他类型的策略,慢慢的趋势跟踪策略就会恢复有效。当然交易策略风险不止如此,还包括:策略永久失效、策略逻辑错误等等。

3、交易市场风险 市场就像大海,交易者就像渔夫,交易就像出海打渔,市场风险就像是大海的风险。在无垠的海水中,存在着无数种鱼,同时也存在很多变数,渔夫每一次出海都是冒着风险去捕鱼的,把渔船停靠在港湾就能规避大海的风险,这也意味着失去大海所带来的回报。由此可知所有的回报都对应着风险,风险和回报是一一对应的共同存在的。

三、对冲的意义

风险意味着亏损,代表着失败…无论怎样这将是所有交易者难以启齿,但又不得不面对的事实。否则如果任由风险放逸,假装风险不存在,就如同埋在沙子里面的鸵鸟,并不能使风险消失,只会越来越糟。那么我们将如何一一化解呢?

首先是人为主观风险,这种风险来自于交易的内心,我们没有人是生而知之的,这就需要交易者在市场中不断的磨砺自己,通过不断的自我成长来驾驭自己的心灵。现如今在自己交易心智未成熟之前,也可以使用量化交易来约束自己。其次是交易策略风险,这个仁者见仁智者见智,没有绝对好的策略,也没有绝对坏的策略,这个主要是看交易者自己对市场的认知程度。

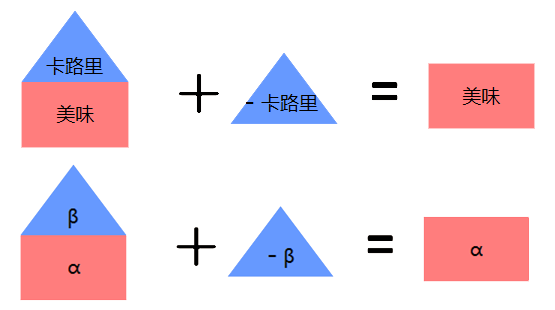

最后是交易市场风险,这也是我们本系列文章的核心,如何用对冲的方式去掉市场风险。从风险这个角度去看,个股的风险 = 个股经营风险 + 整体股市风险。同理从回报这个角度看,个股的回报 = 个股经营回报(α) + 整体股市回报(β)。那么对冲的目的是保持市场中立性,“中和”掉某种不愿意承担的风险。

最后是交易市场风险,这也是我们本系列文章的核心,如何用对冲的方式去掉市场风险。从风险这个角度去看,个股的风险 = 个股经营风险 + 整体股市风险。同理从回报这个角度看,个股的回报 = 个股经营回报(α) + 整体股市回报(β)。那么对冲的目的是保持市场中立性,“中和”掉某种不愿意承担的风险。

四、策略逻辑

1、个股与指数对冲 如果我们非常看好一家公司,但是我们对整体股市行情走势不能有很好的预判,同时又不想承担整体股市行情的风险,那么就可以买入这家公司的股票,同时做空股指,这样就等于只承担了公司自身经营风险,并且只是纯粹获取了公司经营回报。

举个实际一点的例子,现假设我们看好未来几年新能源汽车行业,尤其是对电动车龙头企业特斯拉极为看好,但是对经济形式以及整体股票市场的看法扑朔迷离,那么就可以做多特斯拉(TSLA)股票,同时做空以科技股为代表的纳斯达克指数三倍做多(TQQQ)或者做多纳斯达克指数三倍做空(SQQQ)。如果纳斯达克指数上涨20%,特斯拉(TSLA)上涨60%,那么我们的利润就是60% - 20% = 40%。如果纳斯达克指数下跌30%,特斯拉(TSLA)下跌10%,那么我们的利润就是30% - 10% = 20%。只要我们确定特斯拉(TSLA)越来越好,那么我们就能赚到风险对冲后的利润。

2、个股与个股对冲 但是这里有一个问题,上述的特斯拉(TSLA)越来越好,必须是相对于纳斯达克指数来说。这里可能有人要问了,特斯拉(TSLA)是科技股,而纳斯达克指数又是以科技股为代表的,它的指数计算方式相当于这些一篮子科技股的“平均值”,那肯定是特斯拉(TSLA)好于纳斯达克指数了。答案是未必。

说到这里,再来看下中国牛股的变迁,回顾中国A股20多年的历史,我们会发现牛股并不是一成不变的,随着人口数量增长、消费理念升级、产业链更新交替,绝大多数牛股的诞生都是经济发展导致行业轮转、产业更迭的产物,也可以理解为A股20多年的历史相当于中国当代经济发展史。具体来说不同的人均GDP阶段,都会出现相应的产业潮涨与潮落,比如:

1、90年代市场经济初步确立,居民收入大幅增长,消费制造时代开启,商品百货需求大增,在这轮牛市中商贸、轻工类行业领涨,代表股票为:爱使股份(600652)、飞乐音响(600651)等。 2、1996年到1998年,彩电逐渐进入中国家庭,出现第一波家电销售热潮,作为这场热潮的主导者和受益者,四川长虹(600839)的股票价格短短16个月就上涨了10倍有余。 3、2001年人均GDP超过1000美元,城镇化开始起步,房地产消费市场的兴旺拉开了中国消费升级经济的序幕,房地产行业大牛股十居其三,占比最高,代表股票为:万科A(000002)等。 4、2008年全球金融危机后,为弥补国内经济出口方面的严重下滑,政府推出“四万亿”刺激政策,大力推进基础设施建设,这次宏观调控催生了三一重工(600031)、中联重科(000157)等。 4、现如今工业4.0启动,工业制造升级到智能制造,体现在消费升级、智能家电、智能穿戴、新能源汽车,代表股票为:贵州茅台(600519)、格力电器(000651)、宁德时代(300750)等。

由此我们发现,随着人均GDP增长,消费需求不断升级,牛股也在不断变化,这些牛股除了企业自身有料外,更要归功于经济和产业趋势带来的巨大发展红利。未来会涌现出哪些牛股,究竟是房子、汽车、家电、牛奶、白酒、医药,还是环保、教育、新能源、大数据云计算、工业4.0、人工智能、元宇宙?所有从这个角度看,在未来很长一段时期内公司能否保持长期稳健增长,比较依赖于整个产业是否稳定,那么个股与指数对冲就不如直接个股与个股对冲了。

再一个,每一个股票的信息披露都有一个标准的格式可以供我们参考,比如可以从每股净资产、现金流、股息等等数据中对比两个股票孰好孰坏。但如果用一个股票去对比一个指数,是很难的,这就好比你可以很容易从两台Windows电脑的配置信息里面,分辨出哪台电脑更好;但是你很难分辨出相同配置的Windows电脑和Linux电脑究竟哪个更好。

所以个股与个股之间的对冲,应该是对冲策略的主流。举一个例子:我们不确定未来贵州茅台(600519)是上涨还是下跌,也不确定未来五粮液(000858)是上涨还是下跌,但有一点是可以确定的,那就是贵州茅台(600519)比五粮液(000858)更好,反应在股价上就是涨的时候贵州茅台(600519)比五粮液(000858)涨得更多,跌的时候贵州茅台(600519)比五粮液(000858)跌的更少。

做多贵州茅台(600519)同时做空五粮液(000858),其结果就是当贵州茅台(600519)上涨50个点,五粮液(000858)上涨30个,策略获利20个点;当贵州茅台(600519)下跌10个点,五粮液(000858)下跌15个点,策略获利5个点。类似的还有:特斯拉(TSLA)对冲蔚来(NIO)、可口可乐(KO)对冲百事可乐(PEP)等等,也就是说通过做多某个行业的龙头股票,同时做空该行业比较差的股票,就可以规避市场波动风险并从中获取回报。

五、总结

现如今,股票多空对冲策略大量充斥在基金领域,其规模庞大、种类繁多已经是很多基金公司的主力策略。对冲的思想也蔓延到二级市场的各个领域,诸如:ETF套利、市场中性、债券对冲、指数增强、银行间利率对冲、外汇汇率对冲等等,作为散户也可以借鉴这种思路。

在第2个章节中,我们将通过上述的策略逻辑,在优宽量化(youquant.com)的富途证券接口上,用代码实现多品种对冲策略。

- 在优宽获取股票市场股票代码集合的实践

- 商品期货资金管理策略(教学)

- 优宽上玩转麦语言你所需要知道的事情--麦语言交易类库参数篇

- 优宽上玩转麦语言你所需要知道的事情--界面图表篇

- 商品期货等差网格策略

- 一个品种多个策略要跑怎么办——python多进程数据分发解决方案分享

- My语言策略实时推送仓位变化到手机App与微信

- 港股多品种对冲策略(2)

- 商品期货多品种R-Breaker策略

- 钢厂利润套利策略

- A股港股对冲套利策略(2)

- A股港股对冲套利策略(1)

- 传统模型跨期套利策略(传统商品期货)

- 零基础入门商品期货程序化交易(4)

- 优宽量化交易平台APP使用快速入门

- CTA策略之orderflow订单流策略(2)

- 零基础入门商品期货程序化交易(3)

- 零基础入门商品期货程序化交易(2)

- 零基础入门商品期货程序化交易(1)

- CTA策略之orderflow订单流策略(1)