浅谈

2

2

3573

3573

NO:01

市场参与者是非理性的,只能追求他们认为满意的目标。近几十年来,大量数据显示人的主观情绪、性格和感觉等主观心理因素或多或少会对行为人的决策构成重要的影响,即便是精确的模型也无法对个体行为的决策过程进行有效描述。

金融市场并非是完全有效的市场。实证表明,现实的市场并非完全是有效的市场,国外对于市场效率做了大量的实证研究,在一些发达国家的证券市场中能够达到「弱型有效」,但要达到「强型效率」市场几乎不可能。

信息在市场中的传播有一个过程,信息不会迅速而无差异的迅速在价格上得到充分体现,信息的传递是有摩擦的。

NO:02

物理学中的动量,也即物体平动的位移。反映的是物体在状态变化过程中动量与外力冲量的关系,是物体所受合外力的冲量等于物体动量变化的关系。

表达式为:

加速因子:p = mv ; (方向与速度方向相同)

{

p : 加速因子 ( kg / s ) ;

m : 质量 ( kg ) ;

v : 速度 ( m / s ) ;

}

然而在期货中所谓动量其实就是本周期的价格减去若干周期前的价格。它有着最简单的表达式,却像 K 线一样,有非同寻常的意义。

NO:03

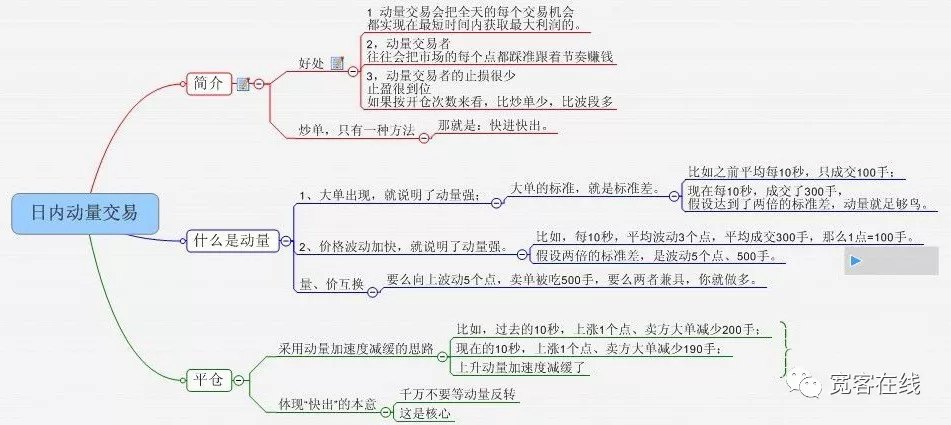

从交易次数来看,日内加速比炒单的次数少,但又比日内波段的交易次数多。每次交易一般取得较小的合理利润,因此,与其它技术交易系统相比较,它的正确交易比率相对较高。

在日内动量交易系统中,加速因子的计算只用到收市价。因为是在确定的目标价位处收获利润,但并非绝对。该交易系统并不能说是真正的反转交易系统。加速因子只是指示什么时候应当建空头、什么时候应当建多头。

NO:04

动量策略的应用涵盖多个金融市场,不仅限于股票市场,在期货,外汇等市场上也很多见。对于许多交易者来说,动量交易是一个陌生的概念。动量你可以看做是加速和减速的概念。

假设,螺纹钢(RB)的收盘价只比前一天的收盘价高出 1 个点,那么加速度为零。相反,如果收盘价只比前一天的收盘价跌去 1 个点,那么减速度为零。

如果 N >1,昨天收盘价格比前天的收盘价高出 N 个点以上,那么昨年的加速因子就是正,表示加速;如果今天收盘价比昨天收盘价高出 N 个点以上,那么今天加速因子还是正的,表示继续加速;

如果今天收盘价比昨天收盘价高出 N 个点,不多也不少,那么今天的加速因子是 0 ;如果明天收盘价比昨天收盘价高出 N - X 个点,那么,今天的加速因子就是负,表示减速。

NO:05

除了上述加速因子外,还有一个更为重要的因子——突破因子。

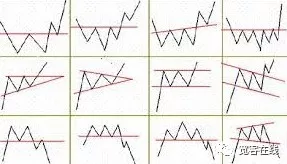

突破这个大家应该不会陌生,无非是:矩形突破、平台突破、三角突破等,每种图形突破力量有强有弱。我们应该选择强突破的来做。

价格横向运动时,往往多空力量均衡。而一旦价格朝某个方向突破,往往有新的市场影响因素出现,价格打破僵局,这预示着很可能走一波新的行情。

这个时候,价格往往会顺着突破的方向惯性的往前冲。如果顺着突破的方向做单,成功的概率会更大些。也就是说,开仓点在走势的右侧,不管是做多还是做空,至少已经有了方向。

NO:06

抛开周期谈技术就是耍流氓。不要忽视大小周期的相互作用。顺着大周期做小周期。

大周期决定小周期,小周期引领大周期,这两句是概括性的理论。在大周期走势明确的情况下,小周期的下跌是调整,其调整后的顶或底大多由小周期形成,也就是大周期决定小周期。

当小周期的调整形成具备一定空间和时间的运动,将引领大周期趋势逐步发生改变,但这种改变是一个量变到质变的过程,除陡直快速的价格运动外,周期间关系是逐级关系。

当这种逐级关系达到临界点时,一个很小周期形成的新趋势,将引领大周期发生反转。周期关系是非常复杂的研究,在价格的任何一个阶段,都是不同周期关系的相互作用。

小周期的行情汇总成大周期走势。如果小周期走势异常表现(运动方式和力度的强弱),会提前表现大周期可能发生变化。也就是说,小周期表现出特别的走势和大周期形成反差,而且走势走强,表现为斜率、K线力度、时间上的持续性,那么有可能导致趋势被反转。

NO:07

除了上述的速度因子、突破因子,周期因子外还有盘口因子。期货盘口的分析方法仁者见仁智者见智,也可能转化为人的盘感,也许说不出什么门道,但是看到盘面就能感觉出涨跌的迹象。

所以期货盘口是一个非常微观的盘面分析,可能只能觉察到未来几秒钟或者几分钟的盘面走势,作为主要考量的方面有:

1、单量

(1)挂单量大的一方为强

(2)被成交一方为弱

(3)成交单量小为弱

(4)反复在同一价成交表示争夺激烈

(5)不断挂单、撤单表示不坚定,也可能是吸引成交

2、盘口变化速度

(1)匀速拉升或匀速下跌容易导致大跳水或大反弹

(2)阶梯上涨或下跌不易转向

(3)不断加速易触板

(4)不断减速需要修正走势

3、成交量与持仓量分析

(1)成交量代表市场活跃度

(2)换手率=成交量/持仓量,代表品种的波动率

(3)增仓、放量伴随大涨,代表相当强势

(4)减仓、缩量伴随下跌,代表相当弱势

(5)价量仓方向不统一,代表分歧和能量不均

(6)局限:做市商成交量、对敲成交量、对锁持仓、换月的增减交易量、增减仓

NO:08

总之,日内动量策略是策略组合中的一部分。因为它不同于其他系统,不会连续在市,而仅仅捕捉爆发性行情,只在市场出现极佳的交易机会时触发信号大举进场,斩获利润时马上离市。其执行成本更低,而且对心态的考验也更弱。

但是,其交易频率和成本高,策略投资组合波动率高,施行起来需要一定的交易技能。投资者如果要考虑投资动量策略型基金,或者自己动手设计动量策略,那么最好先搞清楚其获得超额回报的原理以及可能带来的投资风险。用知识武装自己,是我们成为聪明投资者需要跨出的第一步。

- 策略回测时获取K线数据问题

- 传统商品期货支持市价单吗?

- 咨询一下,能否用 优宽量化 实盘交易商品期货

- 可以选择回测数据级别吗

- 请问一个账户运行多个策略,要想各个策略能识别出自己所开的仓位,各个策略所管理的仓位互不影响,程序上如何设计比较好,有没有好的思路?

- 官方qq群有吗

- 请问期货策略的回测,支持多长的时间?

- 请问如果挂机器人,能设定周末自动停止,周一启动吗?

- 关于GetRecords

- 策略模拟回测,编译出错,exchanges没有定义,如何解

- 分享

- 止损不见得能控制住回撤。一篇文章让你认清自己的止损!

- 不吹不黑

- 浅谈加速因子在策略中的意义

- 实战大数据

- 基于回归幅度的反转交易策略

- 用了这个方法,你也可以做到45°的回测曲线

- 外盘期货 可交易品种及保证金比例

- 如何从绩效报告中分辨出——好模型 or 坏模型

- 「 珍藏版 」如何搭建一个完整的交易框架